Las dudas sobre si esto será

suficiente permanecen, mientras el valor de los intercambios diarios de

divisas, multiplicado por cien en quince años, será al menos trescientas veces

mayor que el del comercio mundial en el espacio de 30 años. Igualmente, los intercambios

de activos financieros, que habrán pasado de cinco billones de dólares en 1980

a 83 billones hacia el año 2000 (tres veces el PIB de la OCDE),

aumentarán todavía más. Las transacciones en bonos del Estado habrán

pasado en el mismo intervalo de 30.000 millones a ocho billones de dólares, y

los créditos bancarios internacionales de 24 billones de dólares a 50

billones hacia el año 2005. En conclusión, sin una moneda

universal 2 o moneda internacional 3 cuyo advenimiento

aporte soluciones duraderas a la actual economía de casino, en cualquier

momento puede aparecer una enorme crisis financiera que mine el

crecimiento mundial mucho más de lo que lo hizo en etapas pasadas. Ya en 1987,

The Economist planteó que, hacía el año 2017, debería haber una moneda

mundial,4 , por ejemplo el Fénix (ave mitológica que siempre

renace de sus cenizas), pasando por un período de zonas meta, con tipos de

cambio en una banda estrecha para estabilizar los cambios entre las cinco

divisas que en las próximas décadas tendrán economías con cuotas similares y

podrán disputarse la hegemonía del

SMI: dólar, euro, yen, yuan, y rupia.

Las dudas sobre si esto será

suficiente permanecen, mientras el valor de los intercambios diarios de

divisas, multiplicado por cien en quince años, será al menos trescientas veces

mayor que el del comercio mundial en el espacio de 30 años. Igualmente, los intercambios

de activos financieros, que habrán pasado de cinco billones de dólares en 1980

a 83 billones hacia el año 2000 (tres veces el PIB de la OCDE),

aumentarán todavía más. Las transacciones en bonos del Estado habrán

pasado en el mismo intervalo de 30.000 millones a ocho billones de dólares, y

los créditos bancarios internacionales de 24 billones de dólares a 50

billones hacia el año 2005. En conclusión, sin una moneda

universal 2 o moneda internacional 3 cuyo advenimiento

aporte soluciones duraderas a la actual economía de casino, en cualquier

momento puede aparecer una enorme crisis financiera que mine el

crecimiento mundial mucho más de lo que lo hizo en etapas pasadas. Ya en 1987,

The Economist planteó que, hacía el año 2017, debería haber una moneda

mundial,4 , por ejemplo el Fénix (ave mitológica que siempre

renace de sus cenizas), pasando por un período de zonas meta, con tipos de

cambio en una banda estrecha para estabilizar los cambios entre las cinco

divisas que en las próximas décadas tendrán economías con cuotas similares y

podrán disputarse la hegemonía del

SMI: dólar, euro, yen, yuan, y rupia.Políticas de Comercio Internacional

UNIVDEP!

sábado, 5 de abril de 2014

5.8. El nuevo sistema monetario europeo

Las dudas sobre si esto será

suficiente permanecen, mientras el valor de los intercambios diarios de

divisas, multiplicado por cien en quince años, será al menos trescientas veces

mayor que el del comercio mundial en el espacio de 30 años. Igualmente, los intercambios

de activos financieros, que habrán pasado de cinco billones de dólares en 1980

a 83 billones hacia el año 2000 (tres veces el PIB de la OCDE),

aumentarán todavía más. Las transacciones en bonos del Estado habrán

pasado en el mismo intervalo de 30.000 millones a ocho billones de dólares, y

los créditos bancarios internacionales de 24 billones de dólares a 50

billones hacia el año 2005. En conclusión, sin una moneda

universal 2 o moneda internacional 3 cuyo advenimiento

aporte soluciones duraderas a la actual economía de casino, en cualquier

momento puede aparecer una enorme crisis financiera que mine el

crecimiento mundial mucho más de lo que lo hizo en etapas pasadas. Ya en 1987,

The Economist planteó que, hacía el año 2017, debería haber una moneda

mundial,4 , por ejemplo el Fénix (ave mitológica que siempre

renace de sus cenizas), pasando por un período de zonas meta, con tipos de

cambio en una banda estrecha para estabilizar los cambios entre las cinco

divisas que en las próximas décadas tendrán economías con cuotas similares y

podrán disputarse la hegemonía del

SMI: dólar, euro, yen, yuan, y rupia.

Las dudas sobre si esto será

suficiente permanecen, mientras el valor de los intercambios diarios de

divisas, multiplicado por cien en quince años, será al menos trescientas veces

mayor que el del comercio mundial en el espacio de 30 años. Igualmente, los intercambios

de activos financieros, que habrán pasado de cinco billones de dólares en 1980

a 83 billones hacia el año 2000 (tres veces el PIB de la OCDE),

aumentarán todavía más. Las transacciones en bonos del Estado habrán

pasado en el mismo intervalo de 30.000 millones a ocho billones de dólares, y

los créditos bancarios internacionales de 24 billones de dólares a 50

billones hacia el año 2005. En conclusión, sin una moneda

universal 2 o moneda internacional 3 cuyo advenimiento

aporte soluciones duraderas a la actual economía de casino, en cualquier

momento puede aparecer una enorme crisis financiera que mine el

crecimiento mundial mucho más de lo que lo hizo en etapas pasadas. Ya en 1987,

The Economist planteó que, hacía el año 2017, debería haber una moneda

mundial,4 , por ejemplo el Fénix (ave mitológica que siempre

renace de sus cenizas), pasando por un período de zonas meta, con tipos de

cambio en una banda estrecha para estabilizar los cambios entre las cinco

divisas que en las próximas décadas tendrán economías con cuotas similares y

podrán disputarse la hegemonía del

SMI: dólar, euro, yen, yuan, y rupia.5.7. El sistema actual de flexibilidad controlada

En la década de los 60 comienzan a plantearse tensiones.

Problemas principales:

- La fuerte expansión de los intercambios comerciales y de las transacciones financieras ETEA/ 7

- El desequilibrio de pagos entre los EE.UU. y los países de Europa y Japón

Se intentaron tomar medidas para prolongar el sistema, a través de:

a. Acuerdo entre las autoridades monetarias de EE.UU. y Europa

b. Medidas por parte de EE.UU. para reducir el déficit de su BP

c. Liberalización del dólar en el SMI.Todas estas medidas no lograron mantener el sistema, que sucumbió el 15 de agosto de 1971.Poder económico de los

Desequilibrios comerciales crecientes países

Modifican

precios relativos internacionales

Crean bloques

económicos regionales

Se desplomó el

comunismo.

Mayoría de los

países – flotación controlada

El actual

sistema monetario internacional

- Nuevo papel del FMI: Supervisar la política económica – miembros

- Promover políticas fiscales y monetarias responsables

- Impulsar desarrollo

- Señalar puntos débiles

- Organizar paquetes de rescate

- Promover las reformas de los sistemas financieros

- Coordinar esfuerzo – mejora del SMI

- El actual sistema monetario internacional

- Para ser competitivos los países deben:

- Bajar las tasas de inflación

- Lograr el equilibrio en las finanzas públicas

- Eliminar barreras comerciales

- Otorgar autonomía a sus BC

- Reducir el gasto público

- Reducir los impuestos

- Desregularizar sus economías

- Privatizar las empresas paraestatales

- Fomentar el ahorro y la inversión

- Invertir en infraestructura y capital humano

viernes, 4 de abril de 2014

5.6 El sistema Bretton - Woods

Establecimiento

Directrices

a) Liberalización en el campo

comercial y monetario

b) Multilateralismo

c) Creación de instituciones

d) Convertibilidad de las

monedas

Creación de organismos

internacionales

FONDO MONETARIO INTERNACIONAL

(FMI)

BANCO INTERNACIONAL DE

RECONSTRUCCIÓN Y DESARROLLO (BIRD)

El sistema

establecido estaba basado en:

a. El oro era el centro del

sistema a un precio fijo

b. El dólar USA es convertible

en oro al precio convenido

c. Se adopta el sistema de

cambios ajustables

d. Garantía por los Estados de

libre comercio internacional y de la convertibilidad exterior de sus monedas.

Las funciones

básicas del FMI son:

1. Establecer las normas del

SMI y regular su cumplimiento por los

Estados

2. Asistencia financiera a

países miembros con dificultades en su BP

3. Órgano consultivo de los

gobiernos

Financiación a través del FMI

para proporcionar la liquidez adecuada al SMI

A cada país se le asignaba una

cuota que debía pagar al FMI

Los países podían solicitar

préstamos al FMI para financiar sus desequilibrios temporales en la BP

1. Problema de ajuste:

Falta flexibilidad en los

métodos disponibles para corregir

Los desequilibrios en la BP

2. Problema de liquidez:

no es suficientemente

complementado con los préstamos del FMI

3. Problemas de confianza: al

inyectar grandes cantidades de dólares en el SMI para financiar el déficit de

EE.UU.

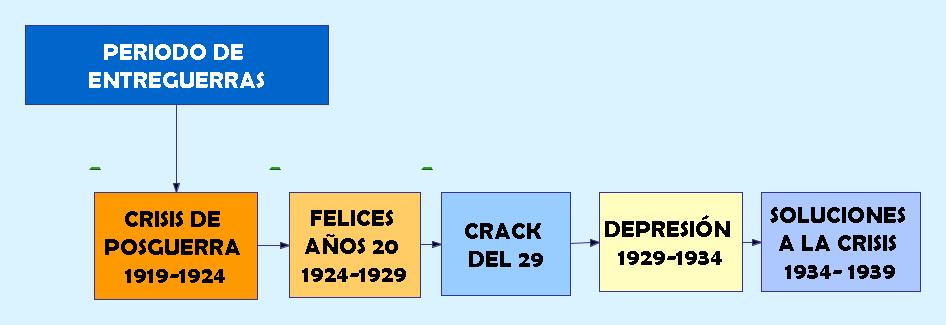

5.5 Periodo entre guerras

Período entre guerras: Crisis del SMI

CONTEXTO: Condiciones caóticas en el comercio y en las finanzas

CONTEXTO: Condiciones caóticas en el comercio y en las finanzas

internacionales.

LA CRISIS DEL SMI:

internacionales.

LA CRISIS DEL SMI:

- Intentos fallidos de retorno al patrón oro.

- Devaluaciones competitivas.

- Disminución del comercio internacional.

- NECESIDAD DE UNA DISCIPLINA MONETARIA INTERNACIONAL

5.4 El patrón Oro

Período 1870-1914: Patrón oro

clásico

SMI de TC fijos y patrón en

especie puro.

- CONTEXTO: Comercio relativamente libre y movimientos internacionales de capital sin restricciones.

- FUNCIONAMIENTO: Ajuste rápido y suave, pero no a través de cambios en los precios, sino mediante movimientos estabilizadores de capital a corto plazo.

5.3. Ajuste, liquidez y confianza

5.1 Tipos de sistemas monetarios internacionales

El período d entre-guerras (1918-1939)

A partir de 1973: TC flotantes, fijos.

5. Sistema monetario internacional

El sistema monetario internacional (SMI) es el

conjunto de instituciones, normas y acuerdos que regulan la actividad comercial

y financiera de carácter internacional entre los países.

El SMI regula los pagos y cobros derivados de

las transacciones económicas internacionales. Su objetivo principal es

generar la liquidez monetaria (mediante reserva de

oro, materias primas, activos financieros de algún país, activos

financieros supranacionales, etc,) para que los negocios internacionales,

y por tanto las contrapartidas de pagos y cobros en distintas monedas

nacionales o divisas, se desarrollen en forma fluida.

4.5. Argumentos adicionales en pro y en contra de los tipos de cambio flexibles

A favor:

- Efectividad de la política monetaria.

- Los países no tienen por qué importar inflación desde el exterior

- Se puede usar la política monetaria para conseguir los equilibrios internos y externos.

- Tratamiento simétrico de todos los países: los tipos de cambio de todos los países se determinan a través del mismo mecanismo, el equilibrio en los mercados de divisas, y no por decisiones gubernamentales. En el sistema de tipos de cambio fijos hay una moneda que actúa como líder y que impone sus condiciones al resto (históricamente el dólar).

- Al ajustarse rápidamente los tipos de cambio en los mercados de divisas, pueden actuar como estabilizadores automáticos de los desequilibrios internos y externos.

En contra:

1. Disciplina: Si no existe la

disciplina de un tipo de cambio fijo los países pueden hacer políticas fiscales

y monetarias superexpansivas (peligro de inflación). No es necesario controlar

la oferta monetaria para conseguir un objetivo de tipo de cambio.

2. Descoordinación en

políticas económicas. Si no existe la disciplina de un tipo de cambio fijo los

países no tienen incentivos para coordinarse en sus políticas económicas y se

puede generar un problema de descoordinación de políticas entre países. Con

tipos de cambio fijo hay una mayor necesidad de coordinación pues no se puede

recurrir al TC para corregir problemas de competitividad (no se puede recurrir

a la depreciación).

2. Descoordinación en

políticas económicas. Si no existe la disciplina de un tipo de cambio fijo los

países no tienen incentivos para coordinarse en sus políticas económicas y se

puede generar un problema de descoordinación de políticas entre países. Con

tipos de cambio fijo hay una mayor necesidad de coordinación pues no se puede

recurrir al TC para corregir problemas de competitividad (no se puede recurrir

a la depreciación).

3. En los mercados de divisas

pueden haber movimientos especulativos desestabilizadores que hagan que

fluctúen mucho los tipos de cambio y se produzcan efectos negativos sobre los

equilibrios internos y externos de los países.

4. La variabilidad de los

tipos de cambio en los mercados de divisas genera incertidumbre sobre precios y

rentabilidades y por ello perjudica al comercio y a las inversiones

internacionales, y al crecimiento económico.

5. Existe una ilusión sobre la

mayor autonomía de las políticas fiscales y monetarias debido a que estas no

están supeditadas a los tipos de cambio. Sin embargo, en la práctica, debido a

que los tipos de cambio son algo importante, los países acaban orientando sus

políticas hacia la consecución o mantenimiento de un determinado tipo de cambio

(como se hacía con tipos de cambio fijos).

4.4. Regímenes de tipos de cambio y estabilización

Tanto los regímenes cambiarios del actual sistema financiero y monetario internacional como las características de este sistema han cambiado radicalmente desde que se celebró la reunión de Bretton Woods en 1944 que creó el FMI y el Banco Mundial. En el sistema de Bretton Woods:

- Los tipos de cambio eran fijos pero ajustables. El sistema tenía por objeto evitar la excesiva volatilidad que presuntamente caracterizaba a los tipos de cambio flotantes, evitar las depreciaciones competitivas y otorgar, en el marco de la supervisión internacional, una flexibilidad que permitiera a los países hacer frente a desequilibrios fundamentales;

- Se consideraba que los flujos de capital privado sólo debían tener una función limitada en el financiamiento de los desequilibrios de los pagos, y que el uso generalizado de controles evitaría que dichos flujos fuesen inestables;

- El financiamiento oficial otorgado para hacer frente a desequilibrios transitorios de los pagos, principalmente por medio del FMI, se traduciría en un proceso de ajuste más ordenado y permitiría evitar correcciones innecesariamente violentas de los desequilibrios en cuenta corriente, y sus consiguientes repercusiones sobre los flujos comerciales, el producto y el empleo.

En el sistema actual, los tipos de cambio de las principales monedas (principalmente el dólar de EE.UU., el euro y el yen japonés) fluctúan de acuerdo con las fuerzas del mercado, registrándose volatilidad en el corto plazo y a veces considerables cambios de tendencia a mediano plazo. Algunos países industriales de tamaño mediano también tienen regímenes de flotación basados en criterios de mercado mientras que otros países, entre ellos países europeos que no forman parte de la zona del euro, han adoptado paridades más rígidas. En los países en desarrollo y en transición se observa una gran variedad de regímenes, y en muchos de estos países la tendencia es adoptar regímenes más flexibles. Esta variedad de regímenes se da en un entorno que reúne las siguientes características:

- En parte por motivos de eficiencia y en parte por su limitada eficacia, los países industriales generalmente han abandonado los controles de capital y las economías de mercado emergente los han ido abandonando gradualmente. El aumento de los flujos de capital internacional y la globalización de los mercados financieros también es resultado de la revolución que se ha producido en las telecomunicaciones y la tecnología de la información, que ha reducido acusadamente los costos de transacción en los mercados financieros y ha fomentado la continuación de la liberalización y desreglamentación de las transacciones financieras internacionales;

- Los flujos internacionales de capitales privados financian una parte importante de los desequilibrios en cuenta corriente, pero las variaciones de estos flujos a veces parecen provocar perturbaciones macroeconómicas o ser un cauce importante a través del cual dichas perturbaciones se transmiten al sistema internacional;

- Los países en desarrollo y en transición están cada vez más integrados en la economía mundial, tanto en lo que se refiere al comercio de bienes y servicios como a las transacciones financieras.

ESTABILIZACIÓN

La enseñanza de las recientes crisis de los mercados emergentes es que en países con importantes vínculos con los mercados mundiales de capital, los requisitos que deben cumplirse para mantener una paridad fija son actualmente más exigentes en razón de la mayor movilidad del capital. Por lo tanto, parece ser preferible adoptar regímenes que otorguen una considerable flexibilidad para determinar el tipo de cambio, a menos que el tipo de cambio se fije estableciendo una caja de conversión monetaria, unificando la moneda con otra o adoptando otra moneda como moneda nacional (dolarización).

Es probable que la flexibilidad de los tipos de cambio de las monedas de los principales países industriales siga siendo una característica clave del sistema. El paso al euro en enero de 1999 marcó una nueva etapa en la evolución del sistema, pero el Banco Central Europeo ha recibido la clara misión de enfocar la política monetaria hacia la estabilidad de los precios internos y no hacia los tipos de cambio. En un entorno de creciente integración de los mercados de capital, es posible que muchos países industriales de tamaño mediano, así como las economías en desarrollo y en transición, sigan manteniendo paridades flotantes determinadas por el mercado, aunque a más largo plazo quizás aumente el número de países que adopta paridades de tipo fijo. Por lo tanto, las perspectivas son las siguientes:

- Es probable que los tipos de cambio entre el euro, el yen y el dólar sigan siendo volátiles, pero no es probable, ni deseable, adoptar mecanismos para reducir la volatilidad ya que ello impediría centrar siempre la política monetaria en los objetivos internos de estabilización.

- Hay motivos para creer que, con el tiempo, varios de los países en transición de Europa central y oriental, sobre todo los que se preparan para ingresar en la Unión Europea, procurarán adoptar la disciplina de políticas y las estructuras institucionales que permitan la eventual adopción del euro.

El enfoque del FMI sigue consistiendo en brindar asesoramiento a los países miembros sobre las repercusiones de los diversos regímenes cambiarios, considerar que la selección del régimen cambiario es un asunto que debe decidir cada país, y proporcionar asesoramiento de políticas que sea compatible con el mantenimiento del régimen seleccionado

4.3. Política de estabilización

Es el factor que reduce el

tamaño del multiplicador del gasto y disminuye su impacto sobre la economía,

en otras palabras al reducir el tamaño del multiplicador, obliga a que los

impactos del gasto sean menos agresivos respecto del producto interno bruto. En

consecuencia, las fluctuaciones económicas resultan menos dañinas.

Es el factor que reduce el

tamaño del multiplicador del gasto y disminuye su impacto sobre la economía,

en otras palabras al reducir el tamaño del multiplicador, obliga a que los

impactos del gasto sean menos agresivos respecto del producto interno bruto. En

consecuencia, las fluctuaciones económicas resultan menos dañinas.

Algunas de las políticas

estabilizadoras son las siguientes:

Los impuestos: se ha dado por

hecho que los impuestos permanecen constantes, de tal forma que un aumento en

el ingreso provoca un incremento del igual magnitud en el ingreso disponible.

No obstante, algunos impuestos aumentan en razón del ingreso.

Transferencias de pagos: Las

transferencias de pagos que realizan algunos gobiernos disminuyen cuando el

ingreso se eleva. Pero cuando el ingreso y la producción aumentan, el empleo

también lo hace, así que muchos de los trabajadores que finalmente son

contratados deben renunciar a los beneficios de tales seguros. Como resultado,

un incremento del ingreso provocará, en cada ciclo, aumentos más pequeños en el

ingreso disponible y en el consumo.

Tasas de interés: Un

incremento en la producción lleva muchas veces, a un aumento en las tasas de

interés. Esto restringirá en parte, el consumo y el gasto de inversión,

causando que el aumento del gasto agregado sea menor del que sugiere nuestro

poco complejo escenario.

Tasas de interés: Un

incremento en la producción lleva muchas veces, a un aumento en las tasas de

interés. Esto restringirá en parte, el consumo y el gasto de inversión,

causando que el aumento del gasto agregado sea menor del que sugiere nuestro

poco complejo escenario.

Importaciones: parte del gasto

adicional se ejerce en bienes y servicios importados de otras naciones. Es

decir, en lugar de permanecer constantes, muchas veces las importaciones

aumentan en razón del ingreso, y por lo tanto, las exportaciones netas disminuyen

también en razón del ingreso. Esta situación nos ayuda a contraatacar cualquier

incremento en el gasto provocado por un aumento en el ingreso.

Comportamiento anticipado: los

consumidores pueden mostrar un comportamiento anticipado. En otras palabras, si

se dan cuenta de que las fluctuaciones de la economía son temporales, su gasto

de consumo podría ser menos sensible a los cambios que ocurran en su ingreso

actual. Por lo tanto cualquier cambio en el ingreso provocará una modificación

más pequeña en el gasto de consumo, y un efecto menos agresivo del efecto

multiplicador.

4.2. El modelo IS-LM con tipos de cambio flexibles

El Modelo

IS-LM, también llamado modelo de Hicks-Hansen,

es un modelo macroeconómico de la demanda agregada que describe el

equilibrio de la producción y de los tipos de interés de un

sistema económico. Y permite explicar de manera gráfica y sintetizada las

consecuencias de las decisiones del gobierno en materia de política

fiscal y monetaria en una economía cerrada.

El modelo representa el equilibrio económico a

corto plazo, en que el nivel de precios se mantiene constante. Se representa

gráficamente mediante dos curvas que se cortan, llamadas IS y LM.

El

modelo muestra la interacción entre los mercados reales (curva IS).

Y

los monetarios (curva LM).

Ambos

mercados interactúan y se influyen mutuamente ya que el nivel de producción

determinará la demanda de dinero (y por tanto el precio

del dinero o tipo de interés).Por

tanto en este modelo se niega la neutralidad de los precios y se

requiere que el equilibrio se produzca simultáneamente en ambos mercados.

Y el tipo de interés influirá en la demanda de

inversión (y por tanto en la producción real).

GRÁFICA 1

La curva IS se desplaza hacia

la izquierda. El déficit de la Balanza de Pagos producido por la entrada de capitales

deprecia la moneda, con lo cual aumentan las exportaciones netas.

Este incremento en la Demanda Agregada

(las exportaciones netas son parte de ella) hace que la curva IS se desplace a

la derecha.

La curva de Balanza de Pagos

se desplaza hacia abajo pues la apreciación del tipo de cambio disminuye la

depreciación esperada de la moneda doméstica. En el nuevo equilibrio, hay

mayores niveles de ingreso y una menor tasa de interés.

GRÁFICA 2

Si aumenta tasa de interés

internacional (r*), la curva de Balanza de Pagos donde se cumple la igualdad

entre las tasas de interés doméstica y extranjera se desplaza hacia arriba.

Como la tasa de interés externa es mayor, ocurre un déficit de Balanza de Pagos

por la salida de capitales.

Como consecuencia, la moneda nacional se deprecia,

lo que favorece a las exportaciones netas.

El incremento de este componente de la Demanda

Agregada desplaza la curva IS hacia la derecha.

La depreciación esperada de la moneda doméstica

disminuye: por esta razón, la curva de Balanza de Pagos se desplaza hacia

abajo. En el nuevo equilibrio hay mayores niveles de ingreso y de tasa de

interés. La economía con un tipo

de cambio flexible se beneficia de una aumento de la interés internacional

(r*).

Teorema

El profesor Mundell formuló el

llamado teorema de la Trinidad imposible: hay un conjunto de tres objetivos que

un país desea alcanzar pero es imposible lograrlos simultáneamente.

Según Mundell: Bajo perfecta

movilidad de capitales y régimen de tipo de cambio fijo, la política monetaria

no tiene impacto sobre el empleo, pero sí la política fiscal.

Por el contrario, la política

monetaria tiene efecto sobre el empleo bajo régimen de tipo de cambio flexible,

mientras que la política fiscal no tiene ningún impacto.

Las políticas de

esterilización no tienen sentido en un mundo con regímenes de tipo de cambio

fijo y perfecta movilidad de capital lo cual genera, finalmente, la caída del

régimen de tipo de cambio fijo.

4. TIPOS DE CAMBIOS FLEXIBLES

El tipo de cambio se establece por el libre juego de la oferta y la demanda de divisas correspondiente. En este sistema no hay paridad oficial de las diferentes monedas respecto al dólar o cualquier otra moneda: las cotizaciones fluctúan y los desajustes producidos por desequilibrios externos se corrigen con variaciones en los tipos de cambio. Sin embargo en la práctica, lo habitual es lo que se denomina flotación sucia, es decir, que los bancos centrales intervienen para que los tipos de cambio se adecuen a los niveles deseados, comprando o vendiendo divisas contra su moneda nacional, si se desea que esta no se deprecie sustancialmente.

Un tipo de cambio flexible o tipo de cambio flotante es un tipo de régimen cambiario en el que el valor de la moneda es fijado por el mercado sin intervención de las autoridades monetarias. Una moneda que utiliza un cambio flotante se conoce como moneda flotante. El régimen contrario de un cambio flotante es un tipo de cambio fijo.

Ventajas e inconvenientes

Ventajas

- Teóricamente, el banco central no tiene que intervenir. Los ajustes en el mercado de cambios se realizan mediante ajustes en los tipos de cambio: una situación de deficit de la balanza de pagos, por ejemplo, reduce el valor de la moneda, lo que, a su vez, encarece las importaciones: esto hace más atractivas las exportaciones, que, al aumentar, restablecen el equilibrio. Así se permite una acomodación mucho más rápida de los tipos de cambio a las circunstancias reales de cada economía.

- Al no tener que variar los bancos centrales sus volúmenes de reservas, no tiene por qué producirse demanda adicionales de reservas a las instituciones financieras internacionales.

- Puesto que las variaciones en los tipos de cambio garantizan el equilibrio exterior, la política económica no tiene por qué preocuparse de alcanzar este objetivo, lo que proporciona mayor autonomía en otras líneas de actuación.

Inconvenientes

- Problemas con la sensibilidad de la demanda de las exportaciones e importaciones, pues, al dejar fluctuar los tipos de cambio, la incertidumbre respecto al valor de las transacciones es alta.

- La presencia de especuladores, que pueden intervenir en el mercado de divisas haciendo variar los tipos de cambio.

Un cambio flotante libre aumenta la volatilidad de la moneda extranjera. Esto puede causar problemas serios, especialmente en economías emergentes. Estas economías tienen un sector financiero con una o más condiciones de las siguientes:

- dolarización alto de la responsabilidad

- fragilidad financiera

- efectos fuertes del balance

Cuando los pasivos son fijados en moneda extranjera mientras que los activos están en la moneda local, las depreciaciones inesperadas del cambio deterioran al banco y a los balances corporativos y amenazan la estabilidad del sistema financiero doméstico.

Por esta razón los países emergentes parecen hacer frente al mayor miedo de la flotación, pues tienen variaciones mucho más pequeñas del cambio nominal, con todo de choques de la cara los movimientos y de un tipo y de una reserva más grandes de interés.Ésta es la consecuencia de la reacción de los países con flotación a los frecuentes movimientos del cambio con política monetaria e intervención en mercado de moneda extranjera.

Según datos de la Recaudación-Yeyati y de Sturzenegger (2004), el número de países que sienten miedo hacia la flotación ha sido creciente durante los años noventa

3.4. Criticas a la combinación de política fiscal monetaria

Se diferencian en el canal de transmisión y las variables que se afectan

primariamente, para lograr el efecto.

Mientras que la Política Fiscal es controlada por el gobierno mediante las variables Gasto Público e

Impuestos, y tienen un efecto relativamente directo sobre la demanda agregada y

el producto de la economía. En el caso de la Política Monetaria el

gobierno puede regular la tasa de interés mediante la cantidad de dinero de la

economía, esto provoca un efecto inducido, ya que influye sobre las decisiones

de los agentes económicos como son las empresas y los consumidores.

Mientras que la Política Fiscal es controlada por el gobierno mediante las variables Gasto Público e

Impuestos, y tienen un efecto relativamente directo sobre la demanda agregada y

el producto de la economía. En el caso de la Política Monetaria el

gobierno puede regular la tasa de interés mediante la cantidad de dinero de la

economía, esto provoca un efecto inducido, ya que influye sobre las decisiones

de los agentes económicos como son las empresas y los consumidores.

Otras diferencias tienen que ver con su implementación y el tiempo que toma en

hacer efecto cada una de las políticas, siendo más sencilla la implementación

de la PM, que la PF, ya que esta última por lo general debe ser aprobada por el

congreso.

3.3. El problema de asignación

Un

principio básico que ha regido la economía: escasez de recursos

Y

existen usos alternativos para un mismo recurso.

Por

tanto, objetivo de hacer un uso racional de los recursos materiales.

Y

¿cuáles son los recursos?

FACTORES PRODUCTIVOS EN ECONOMÍA

El

Capitalismo (Economía de mercado) tiende a lograr la eficiencia

La asignación de recursos es eficiente si, gracias a la competencia entre empresas y a la libertad del comprador para comprar al productor que quiera, permite lograr la máxima producción con la menor cantidad de factores productivos.

•El Socialismo (Economía Planificada) tiende a ser ineficiente.

Se

produce todo lo que se considere socialmente útil aunque no sea rentable.

Tiene

un mayor grado de equidad.

3.2. Dificultades en la práctica de la política económica

Los

resultados buscados pueden ser en el corto y en el largo plazo. Los fines de

corto plazo buscan enfrentar una situación actual; es decir, una coyuntura

económica actual, por lo tanto, las medidas son coyunturales. Las medidas de

largo plazo buscan otros tipos de finalidades, las cuales pueden afectar la

estructura económica de un país, por lo tanto, son medidas estructurales.

Los

resultados buscados pueden ser en el corto y en el largo plazo. Los fines de

corto plazo buscan enfrentar una situación actual; es decir, una coyuntura

económica actual, por lo tanto, las medidas son coyunturales. Las medidas de

largo plazo buscan otros tipos de finalidades, las cuales pueden afectar la

estructura económica de un país, por lo tanto, son medidas estructurales. jueves, 3 de abril de 2014

3. POLÍTICA FISCAL Y MONETARIA PARA EL EQUILIBRIO INTERNO Y EXTERNO

3.1. LA COMPATIBILIDAD

DEL EQUILIBRIO

INTERNO Y EXTERNO.

Para

establecer el equilibrio externo existen dos parámetros importantes:

Nivel

óptimo del saldo de la balanza por cuenta corriente (evitar desequilibrios

excesivos).

La

balanza por cuenta corriente de un país no debe mantener:

- Un déficit tan elevado tal que al país no le sea posible cubrir sus deudas futuras.

- Un superávit tan elevado que coloque a otros países en la misma situación.

Para

establecer el equilibrio interno debemos de tomar en cuenta, que debe de

existir un pleno empleo con estabilidad de precios.

Para

establecer el equilibrio externo existen dos parámetros importantes:

Nivel

óptimo del saldo de la balanza por cuenta corriente (evitar desequilibrios

excesivos).

La

balanza por cuenta corriente de un país no debe mantener:

Ambos

están interrelacionados.

Ejem: Conseguir pleno empleo en el

sector de exportación tiene efectos sobre el equilibrio externo.

Es

frecuente enfrentarse a dilemas de política económica: Una política diseñada a

solucionar un problema, agrava otro. Por ejemplo, puede existir un conflicto

entre el objetivo del equilibrio interno y el de equilibrio externo. El

equilibrio interno se refiere al pleno empleo y estabilidad de precios,

mientras que el equilibrio externo se refiere al equilibrio en la balanza de

pagos.

El

equilibrio interno se da solo cuanto la tasa de interés nacional es igual a la

extranjera. Si nuestra tasa de interés es más alta, atrae capitales desde el

exterior y tendremos superávit en la cuenta de capital y si es más baja,

tendremos déficit.

En la

zona de déficit en balanza de pagos y desempleo, una política monetaria

expansiva resolvería el problema del desempleo pero a costa de empeorar la

balanza de pagos. Si el país pudiera hacer subir la tasa de interés, podría

financiar el déficit en balanza de pagos.

2.5. Deseabilidad de los controles Monetarios

La

creación del Banco (en este caso hablando de México) obedeció a la existencia

de problemas de fondo que afectaban la vida económica nacional. La anarquía que

había predominado entre el ejercicio de labores de emisión y gasto (el dinero

de curso forzoso), así como la carencia de una autoridad que regulara la moneda

y ordenara la labor de la banca comercial existente, constituyeron las razones

principales para justificar su fundación.

La

creación del Banco (en este caso hablando de México) obedeció a la existencia

de problemas de fondo que afectaban la vida económica nacional. La anarquía que

había predominado entre el ejercicio de labores de emisión y gasto (el dinero

de curso forzoso), así como la carencia de una autoridad que regulara la moneda

y ordenara la labor de la banca comercial existente, constituyeron las razones

principales para justificar su fundación.  Así, con

aumentos generalizados y constantes de precios, la planeación económica resulta

difícil e incierta, lo que inhibe las inversiones productivas y el empleo,

limita la formación de patrimonios y el ahorro, e impide la construcción de

obras de infraestructura que requieren de un plazo largo para su realización.

Desafortunadamente, varios países (entre ellos México) han padecido de periodos

de inestabilidad de precios, con las consecuencias adversas que este fenómeno

tiene asociadas. Precisamente la experiencia previa ha permitido consensuar,

entre círculos académicos y de gobierno, el hecho que para obtener mayores

niveles de inversión y de crecimiento económico, así como y mejores niveles de

vida, es necesario contar con un entorno de estabilidad de precios que permita

la planeación económica y mantenga el valor del dinero a lo largo del tiempo.

Por lo anterior, el objetivo principal del Banco de México es el de procurar la

estabilidad del poder adquisitivo de la moneda nacional, tarea que se logra con

la estabilidad de precios.

Así, con

aumentos generalizados y constantes de precios, la planeación económica resulta

difícil e incierta, lo que inhibe las inversiones productivas y el empleo,

limita la formación de patrimonios y el ahorro, e impide la construcción de

obras de infraestructura que requieren de un plazo largo para su realización.

Desafortunadamente, varios países (entre ellos México) han padecido de periodos

de inestabilidad de precios, con las consecuencias adversas que este fenómeno

tiene asociadas. Precisamente la experiencia previa ha permitido consensuar,

entre círculos académicos y de gobierno, el hecho que para obtener mayores

niveles de inversión y de crecimiento económico, así como y mejores niveles de

vida, es necesario contar con un entorno de estabilidad de precios que permita

la planeación económica y mantenga el valor del dinero a lo largo del tiempo.

Por lo anterior, el objetivo principal del Banco de México es el de procurar la

estabilidad del poder adquisitivo de la moneda nacional, tarea que se logra con

la estabilidad de precios.

En la medida en la que se fueron experimentando riesgos monetarios y

comerciales en la economía, los distintos países y regiones económicas; se

vieron en la necesidad de tener autoridades internas y externas que regularan

esa inestabilidad, por ello en México tenemos autoridades que regulan todas

estas actividades y proporcionan mecanismos para equilibrar las actividades de

nuestra economía.

Suscribirse a:

Entradas (Atom)

.jpg)